2018(第11屆)中國塑料產(chǎn)業(yè)大會(huì)

已有人閱讀此文 - -6月27日,由大連商品交易所、中國石油和化學(xué)工業(yè)聯(lián)合會(huì)與中國輕工業(yè)聯(lián)合會(huì)聯(lián)合主辦的“2018(第11屆)中國塑料產(chǎn)業(yè)大會(huì)”在杭州黃龍飯店隆重召開。在大商所支持下,本屆大會(huì)合作機(jī)構(gòu)華泰期貨在6月26日下午成功舉辦了“場(chǎng)外期權(quán)與塑料產(chǎn)業(yè)創(chuàng)新發(fā)展論壇”。

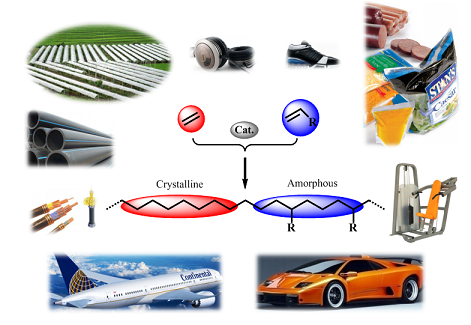

全球聚烯烴的生產(chǎn)能力已超過1.7億噸/年

在本次論壇演講環(huán)節(jié),國家“973”計(jì)劃熱塑性彈性題項(xiàng)目首席科學(xué)家李伯耿教授為大家介紹了聚烯烴產(chǎn)業(yè)的新技術(shù)與新產(chǎn)品。其中,他提到全球聚烯烴的生產(chǎn)能力已超過1.7億噸/年,占全部高分子的一半以上,為什么聚烯烴會(huì)占這么大?第一,聚烯烴生產(chǎn)的能耗是最低的;第二,提高性能有很大空間;第三,對(duì)環(huán)境的影響小。

他表示中國限塑是有誤區(qū)的,美國20年以后的工業(yè)未來,其中就是寫著要有高分子,要有塑料來代代替玻璃、紙張,如果倒過來代,那就糟糕了。

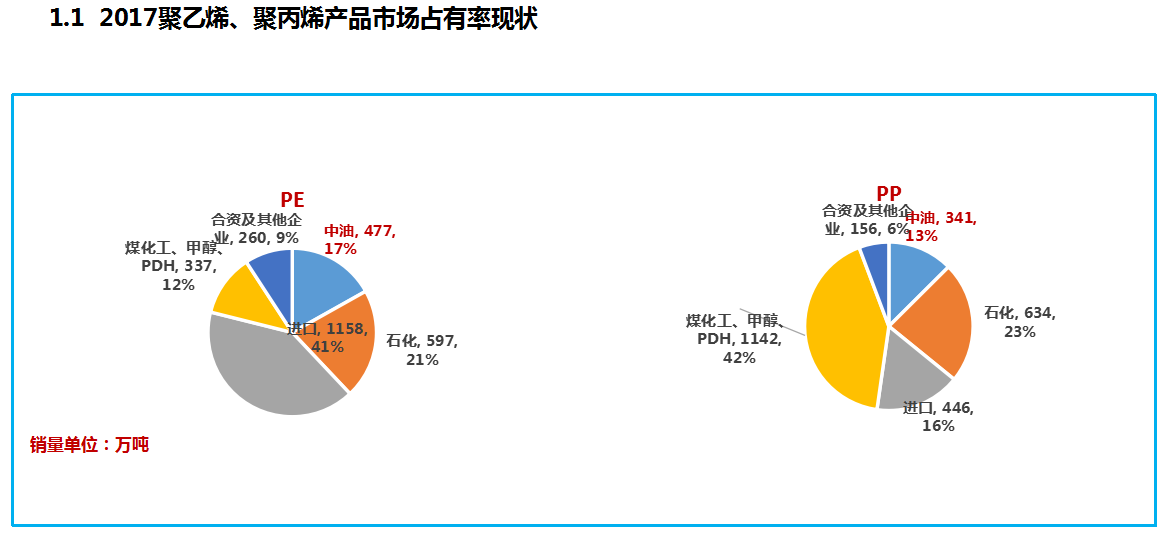

下半年P(guān)E進(jìn)口量可能成為全年最大的不確定性

中石油華東化工銷售分公司信息部副經(jīng)理許彥對(duì)我國塑料市場(chǎng)進(jìn)行了分析和展望。他表示下半年P(guān)E進(jìn)口量可能成為全年最大的不確定性。總體看18年供應(yīng)壓力不算大,全年看供需矛盾并不突出,但下半年對(duì)經(jīng)濟(jì)減速和進(jìn)口到貨增加的擔(dān)憂(疊加中美貿(mào)易戰(zhàn)的不確定性),資金做多09的意愿較低,逢高空似乎是市場(chǎng)的共識(shí),下游工廠和貿(mào)易商對(duì)市場(chǎng)也是相對(duì)謹(jǐn)慎,再庫存的可能性比較小,全年市場(chǎng)呈現(xiàn)偏松供應(yīng)的可能性較大。2季度檢修相對(duì)集中,市場(chǎng)處在去庫存階段。3、4季度檢修比較散,市場(chǎng)去庫存壓力比上半年要大些,但全年需求看,下半年是好于上半年的。7、8月份累庫的情況,是決定下半年市場(chǎng)底部在哪里的關(guān)鍵因素。4季度是每年的需求旺季,價(jià)格的底部有望小幅抬升。

中國原油期貨前方路途遙遠(yuǎn)

卓創(chuàng)資訊高級(jí)分析師張秀娟認(rèn)為中國原油期貨從成交情況來看,日度成交量雖逐步增加,但與歐美原油成交量相比較小。自交易以來,持倉量整體呈階梯式增長,但是對(duì)比歐美期貨而言,作為亞洲地區(qū)的原油期貨,中國原油期貨目前的總持倉量約占WTI期貨或布倫特期貨總持倉量的不足1%,顯示市場(chǎng)參與者短時(shí)持有的常態(tài)。從這兩方面來講,中國版原油期貨前方路途遙遠(yuǎn),追趕歐美兩大原油期貨,任重而道遠(yuǎn)。

原油是聚烯烴產(chǎn)品的主要原料之一,在相當(dāng)長時(shí)間內(nèi)占據(jù)主要地位,但伴隨著多元化進(jìn)程加快,原油并未聚烯烴產(chǎn)品的唯一來源,且市場(chǎng)份額在逐年下降。她認(rèn)為對(duì)塑料的影響目前是沒有,但是長期來看,影響大小主要取決于中國原油期貨,對(duì)中國原油定價(jià)的大小,對(duì)價(jià)格控制力的大小。

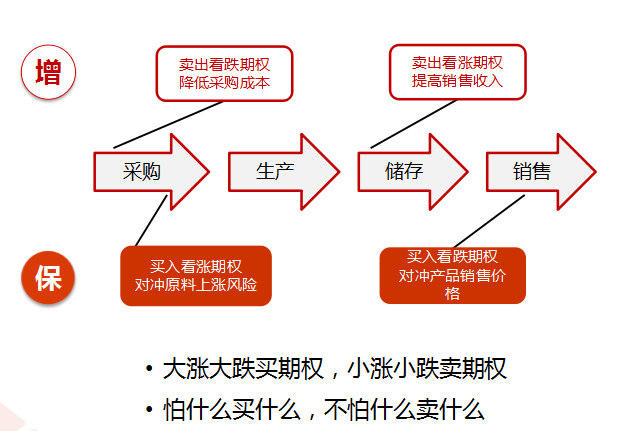

期權(quán)助力塑化企業(yè)風(fēng)險(xiǎn)管理

華泰長城資本管理有限公司常務(wù)副總經(jīng)理唐國靖為大家介紹了如何通過期權(quán)助力塑化企業(yè)風(fēng)險(xiǎn)管理。他指出期權(quán)作為一個(gè)非線性的損益,中間隨著選擇不同的結(jié)構(gòu),可以在風(fēng)險(xiǎn)的角度,或者是損益的流量上面大概一個(gè)綜合的選擇,它是一個(gè)比較靈活,可以在風(fēng)險(xiǎn)和收益之間進(jìn)行有效組合的策略最高的使用效率,因?yàn)楸WC金的制度,所以期權(quán)交易可以實(shí)現(xiàn)更好地資金使用效率。

他舉了個(gè)例子“假設(shè)要做銅期貨套保,目前期貨合約價(jià)格為50000元/噸,目標(biāo)漲到53000元/噸。如果直接在期貨上做多,需要占用約10%保證金。如目標(biāo)價(jià)格漲到53000元/噸,交易獲利3000元/噸,資金利用效率為60%。如果用購買權(quán)利金900元的平值看漲期權(quán),同樣獲得盈利3000元,資金利用效率和利潤率更高。”

雖然期權(quán)本身是一個(gè)工具,有很強(qiáng)的靈活性和操作性,但是如果對(duì)風(fēng)險(xiǎn)點(diǎn)沒有一個(gè)比較清楚的認(rèn)識(shí),那么可能反過來會(huì)傷害到自己。他建議企業(yè)用期權(quán)做套保的時(shí)候,可以和一些專業(yè)的機(jī)構(gòu)合作,能夠更加充分的發(fā)揮期權(quán)或者是衍生品的功能。

來源:中國塑料技術(shù)網(wǎng)